ישנה החלטה אחת שהיא ההחלטה המשמעותית ביותר לחיים הכלכליים של משק בית והיא ההחלטה על נטילת משכנתא. במציאות הישראלית, בה רבים תופסים את רכישת הדירה כמושא מאווייהם הכלכליים מובן כי נטילת המשכנתא היא כלי כלכלי הכרחי לשם מימוש אותם רצונות.

המשכנתא היא כידוע הלוואה גדולה במיוחד הנפרסת על פני שנים רבות. גודל ההלוואה הוא כמובן פועל יוצא של היקף הרכישה שעל הפרק. שהיא, לאור מחירי הדיוק הגבוהים בישראל, יקרה באופן מיוחד ביחס לרכישות אחרות אותן אנו מבצעים.

לאור העובדה שמשכנתא נפרסת על פני שנים רבות מובן כי הבנק נוטל סיכון גדול באופן יחסי בשאלת היכולת של לווה הכסף להחזיר את כל הכספים חזרה אל הבנק באופן מלא.

לכן, הבנק, כמו בכל הלוואה אחרת, מתמחר את הסיכון שלו באמצעות קביעת שיעור ריבית. ככל שהסיכון שהבנק נוטל גבוה יותר כך גובה הריבית יעלה. המשמעות מבחינת לווה הכספים היא שעלות המשכנתא, כלומר הכסף שהוא ישלם על נטילת הכספים, עשוי להיות גבוה מאוד.

לשמיעת המאמר:

מהי המשכנתא?

כאמור המשכנתא היא למעשה הלוואה לרכישת נכסי דלא ניידי (נדל"ן). הלוואה זו מתאפיינת במספר מאפיינים המבדילים אותה מהלוואות אחרות אך היא במיוחד מתאפיינת בכך שהיא נועדה לרכוש נדל"ן ושהבנק ממשכן את הנכס הנרכש לשם בטוחה להשבת הכספים.

עד שהכספים לא חוזרים לבנק באופן מלא הוא לא משחרר את השעבוד על הנכס. המשמעות של שעבוד זה בפועל היא שכאשר לווה כספים לא עומד יותר בהחזר החודשי שלו הבנק יוכל לקחת לו את הנכס ולמכור אותו בשוק החופשי על מנת להשיב את החוב של לווה הכספים שלא חזר אליו.

המשמעות היא שלגוף שהלוואה לכם את הכסף יש זכות מסוימת בנכס אותו רכשתם, אשר פג התוקף שלה רק כאשר הכסף אותו לווה הלווה חזר במלואו לבנק.

מה צריך כדי לקחת משכנתא?

כדי לקחת משכנתא צריך הלווה לעמוד בשני תנאים מרכזיים. האחד, עליו להיות בעל הון עצמי שהולם את סכום המשכנתא אותו אתם מבקשים לקחת. ההון העצמי הדרוש לשם נטילת משכנתא עומד על 25% מגובה הנכס אותו אתם מבקשים לרכוש. לשם הדוגמא, אם עלות הנכס אותו אתם מבקשים לרכוש היא 1 מיליון ₪ עליכם להיות בעלי הון עצמי בסך של 250,000 ₪.

המשמעות היא שההלוואה אותה תוכלו לקחת היא בסך של 750,000 ₪. למעשה, היחס בין ההון העצמי לגובה ההלוואה עומד על יחס של 1:3. התנאי השני המרכזי בו עליכם לעמוד הוא יכולת הפירעון. המשמעות היא שהבנק בוחן את סך ההכנסות השוטפות שלכם ובוחן האם תוכלו לעמוד בהחזר החודשי של ההלוואה אותה אתם מבקשים לקחת.

הכלל שהבנק קובע לעצמו הוא שיכולת ההחזר של אדם על דיור הוא עד 33% מסך ההכנסות שלו. מעל לאחוז כזה היכולת של אדם או של משק בית לעמוד בכלל ההוצאות החודשיות שלו הופכת לקשה יותר והבנק תופס מצב כזה כסיכון גדול מדי.

כמובן, יש לקחת בחשבון שככל שהחזר ההלוואה נפרס על פני שנים רבות יותר כך גובה ההחזר החודשי צפוי לרדת. עם זאת, ככל שהחזר ההלוואה נפרס על פני שנים רבות יותר כך גובה הריבית שהגורם המלווה יגבה עבור ההלוואה יגדל.

הריבית כביטוי לסיכון

למעשה שני המשתנים אותם הגנו מעלה הם המשתנים המרכזיים הקובעים את גובה הריבית. ככל שההון העצמי של אדם נמוך יותר, ושהחזר המשכנתא תופס חלק גדול יותר מסך ההכנסות החודשיות שלו, כך הגוף המלווה יראה במתן ההלוואה מעשה מסוכן יותר ויתמחר אותה בשיעור גבוה יותר.

התמחור נעשה באמצעות הריבית. שיעור הריבית על המשכנתא הוא אחד מהמשתנים המרכזיים ביותר בהחלטה האם עסקת הנדל"ן שעל הפרק היא עסקה משתנה אם לאו.

לאור סכומי הכסף עליהם מדובר כאשר מדובר בנטילת משכנתא, פערי הריבית יכולים לבטא שווי כספי של עשרות ואף מאות אלפי שקלים.

פשיטת רגל – מהי?

מהדברים שלעיל ניתן להבין עקרון כלכלי פשוט ומובהק – השימוש באשראי הוא חלק אינטגרלי בחיי הכלכלה. למעשה, כמעט אף אדם בישראל לא יכול היה לרכוש דירה אלמלא היה נוטל משכנתא.

לא רק משכנתא היא אשראי, אלא כל רכישת מוצר בתשלומים, עסקאות מימון פיננסיות לרכישה של מוצרים אחרים, כל אלה הם בגדר אשראי. עם זאת, מובן כי כאשר התשלום עבור הרכישה לא מתבצע במלואו במועד הרכישה, יש מי שנוטל סיכון שהתשלום לא יתבצע במלואו.

נוטל הסיכון הוא הגורם שנותן את האשראי או ההלוואה. ההתממשות של הסיכון הזה מכונה "חדלות פרעון". חדלות פרעון הוא מצב חוקי אשר הוגדר בחוק חדלות פרעון ושיקום כלכלי, התשע"ח-2018:

"חדלות פרעון היא מצב כלכלי שבו אדם אינו יכול לשלם את חובותיו במועדם, בין אם מועד פרעונם הגיע ובין אם לאו, או שהתחייבויות החייב, לרבות התחייבויות עתידיות ומותנות שלו, עולות של שווי נכסיו".

הכניסה להליך חדלות פירעון עושיה להתקיים בין אם בשל דרישה של אחד מהנושים שלו, ובין אם לבקשתו שלו. הפער הוא בגובה החוב של החייב. כאשר מדובר בבקשה של אחד מנושיו סך החובות של האדם צריך לעמוד על 75,000 ₪ ומעלה. כאשר מדובר בבקשת החייב סך החובות צריך לעמוד על 150,000 ₪ ומעלה.

לאחר שנפתח הליך חדלות פירעון מוקפאים כל הנכסים של החייב, כולל חשבון הבנק שלו, ומתחילה בדיקה כלכלית מעמיקה של מצבו. בתום תקופת הבדיקה קובע הממונה על הליכיו ("הנאמן") תכנית לסילוק החובות אשר מטרתה העיקרית היא שיקומו הכלכלית של החייב.

כאשר אותו אדם מסיים את התכנית של פשיטת הרגל, בדרך כלל כעבור 3 שנים, הוא יכול לחזור לפעילות פיננסית שלא בהתאם להוראות הממונה.

נטילת משכנתא לפושטי רגל

כאשר אדם חדל פירעון ("פושט רגל") הגופים המלווים מסרבים לבקשות שלו לנטילת משכנתא. למעשה, אין כל יכולת ליטול משכנתא במהלך הליך חדלות הפירעון, וזאת גם אם לאותו האדם יש נכסים רבים אחרים או הליך חדלות הפירעון של אותו האדם העמיד לרשותו סכום מספיק גדול כדי לעמוד בהחזר המשכנתא.

גם לאחר שאדם סיים את הליך חדלות הפירעון שלו הגופים הפיננסיים בדרך כלל מסרבים לתת לו משכנתא. הסיבה לכך נעוצה בכך שאמנם אותו אדם סיים להחזיר את חובותיו, אך הגופים הפיננסיים הגדולים מודעים לכך שהוא היה בעבר מצוי בהליכי חדלות פירעון.

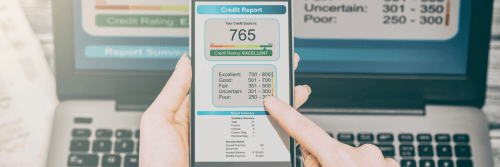

המידע הזה מכונה "דו"ח נתוני אשראי". הדו"ח הזה למעשה משקף את ההיסטוריה הפיננסית של האדם ומעיד על המצב בו היה מצוי במהלך חייו, האם עמד בפירעון חובותיו, האם היה מצוי בהליכי חדלות פירעון, האם נפתחו לו תיקים בהוצאה לפועל וכיוצא בזה.

כאשר נתונים מעין אלה מופיעים בדו"ח נתוני האשראי של אדם, היכולת שלו לבקש משכנתא היא מוגבלת ביותר.

הסיבה לכך ברורה – כאשר הגוף המלווה סבור כי ישנו סיכון גדול שאותו האדם לא ישיב לו את הכספים שהוא מבקש ללוות ממנה, הסיכון במתן הכספים הוא גדול במיוחד ולכן אותו הגוף מעדיף להימנע מכך מלכתחילה.

מה ניתן לעשות בכל זאת לאחר פשיטת רגל?

עם זאת, אף על האמור, אדם שפשט רגל בעברו יכול לקבל משכנתא מהבנקים וזאת בהינתן עמידה במספר תנאים ושיקולים מרכזיים. ראשית, הבנק בוחן את הזמן שחלף מהמועד בו סיים את הליך חדלות הפירעון שלו. כמובן, ככל שחלף זמן רב יותר מהמועד בו סיים את ההליך כך יגדל הסיכוי שאותו אדם יקבל משכנתא.

במקרים רבים הבנקים מבקשים שיחלפו שבע שנים מהיום שסיים אותו אדם את ההליך ועד שהם יאשרו לו לקבל משכנתא. מעבר לכך, הבנקים בוחנים את ההתנהלות של אותו האדם מהיום שבו סיים את הליך חדלות הפירעון.

במידה ואותו האדם המשיך לנהוג באופן חסר אחריות בכספים שלו, מה שכאמור יבוא לידי ביטוי בדו"ח נתוני האשראי שלו, הסיכוי שהבנק יאשר לו משכנתא קטן.

לעומת זאת, אילו הבנק מתרשם מכך שלאחר סיום הליך חדלות הפירעון אותו האדם מתנהל כשורה, עומד בהחזרים שלו, ומתנהל כאדם סביר, הסיכוי שהבנק יאשר לו משכנתא גדל. דוגמא נוספת לכך היא חשבון העובר ושב של אותו האדם.

אילו החשבון של אותו האדם מצוי במאזן חיובי באופן עקבי, וההתנהלות שלו מול הבנק היא טובה ומהימנה, אלו הן סיבות לשקול לחיוב את מתן המשכנתא. מן האמור מובן כי הבנק לא רק בוחן באופן טכני את המצב הכלכלי של אדם, אלא גם מבצע בדיקה מהותית של ההתנהלות שלו לאורך זמן.

שכנוע הבנק לאשר משכנתא לפושטי רגל

כאמור, היות שקבלת המשכנתא היא איננה עניין טכני אלא עניין לשיקול דעת כאשר מדובר בעניינם של פושטי רגל, יש מקום לנהל משא ומתן עם הבנק על מתן המשכנתא. היכולת לנהל משא ומתן מול הבנק היא עניין של מומחיות. היכולת לשכנע את הבנק שמתן ההלוואה היא עניין כדאי אשר הסיכון שבצידו נמוך היא פרי של ניסיון והבנה עמוקה בתחום המשכנתאות.

למעשה, היכולת של אדם אשר היה מצוי בהליכי פשיטת רגל לשכנע את הבנק בכך היא מוגבלת. ראשית, מרבית האנשים שפשטו רגל בעברם אינם בעלי הבנה פיננסית מעמיקה והבנה כיצד נכון להתנהל מול הבנק.

שנית, במקרים רבים אותם האנשים מעורבים רגשית באופן עמוק בצעדים הפיננסיים שלהם מה שמקשה עליהם להתנהל באופן הנכון מול הבנק.

כמובן, הדרך לשכנוע הבנק עוברת גם דרך הנתונים של החייב עצמו. ללא המצאת מסמכים מתאימים על סיום הפטר החובות ועל המצב הכלכלי נכון להיום לא ניתן יהיה לעשות כן.

משכנתא חוץ בנקאית

אפשרות אחרת למי שהם מסורבי משכנתא על ידי הבנקים הוא לפנות לשוק המשכנתאות החוץ בנקאיות. גם אם הבנק מסרבים לתת משכנתא בזמן שהליך הפטר החובות עודנו בעיצומו. עם זאת, כמובן שפניה לגופים כאלה כרוכה בדרך כלל בריביות גבוהות יותר אשר להן יש השפעה ישירה על גובה המשכנתא.

פניה לגופים אלו יכולה להתבצע גם במצב שטרם חלפה "תקופת הצינון" מהרגע שבו נסתיימה תקופת ההפטר או לחילופי אילו המבקש עודנו מצוי במהלך תקופת ההפטר.

הלוואות גישור לפושטי רגל בגופים חוץ בנקאיים

פושטי רגל, במרבית המקרים, מתמודדים עם אתגרים כלכליים מורכבים וקשיים במציאת פתרונות מימון. אחד הפתרונות המוצעים לפושטי רגל הוא הלוואת גישור, המתקבלת מגופים חוץ בנקאיים. פתרון זה, בעודו כרוך בסיכונים ובתנאים מסוימים, יכול להוות חבל הצלה למי שנמצא במצב כלכלי בעייתי ומעוניין לשקם את מעמדו הפיננסי.

מהי הלוואת גישור?

הלוואת גישור היא הלוואה לטווח קצר הניתנת על מנת לגשר על פערים זמניים במימון. הלוואות אלו ניתנות לרוב לתקופות של חודשים עד שנים בודדות, והן מיועדות לתת מענה מיידי לצורכי המימון של הלווה עד שיתאפשר לו להחזיר את ההלוואה או להשיג מימון אחר.

למשל, פושט רגל עשוי למצוא את עצמו זקוק למימון דחוף לתשלום חובות או לכיסוי הוצאות שוטפות. במקרה כזה, הלוואת גישור יכולה לספק את המענה הנדרש תוך זמן קצר.

היתרונות והחסרונות של הלוואות גישור חוץ בנקאיות

לפני שמקבלים החלטה על נטילת הלוואת גישור, חשוב להבין את היתרונות והחסרונות הכרוכים בה:

יתרונות:

- מהירות: הלוואות גישור ניתנות בדרך כלל בתהליך מהיר יחסית, המאפשר קבלת מימון תוך זמן קצר, לעיתים תוך מספר ימים בלבד.

- גמישות: הגופים החוץ בנקאיים מציעים לרוב תנאים גמישים יותר ביחס לבנקים, מה שמאפשר לפושטי רגל לקבל הלוואה גם אם הם נחשבים לבעלי סיכון גבוה.

- פתרון מיידי: הלוואת גישור יכולה לספק פתרון מיידי למצוקה כלכלית ולסייע בהתמודדות עם חובות או הוצאות בלתי צפויות.

חסרונות:

- ריביות גבוהות: הריביות על הלוואות גישור בגופים חוץ בנקאיים עשויות להיות גבוהות באופן משמעותי בהשוואה להלוואות בנקאיות רגילות. זהו פיצוי לגוף המלווה על הסיכון הגבוה שהוא נוטל.

- סיכון להידרדרות נוספת: אם הלווה לא מצליח להחזיר את ההלוואה בזמן, הוא עלול למצוא את עצמו במצב כלכלי חמור עוד יותר.

- היעדר פיקוח מסודר: בניגוד לבנקים, גופים חוץ בנקאיים אינם תמיד כפופים לאותם כללי פיקוח והגבלות, מה שעלול להוביל לתנאים פחות נוחים ללווה.

שאלות ותשובות

לא בהכרח. כל גוף חוץ בנקאי מבצע בדיקות משלו על מצבו הכלכלי של הלווה ועל הסיכון הכרוך במתן ההלוואה. עם זאת, גופים חוץ בנקאיים נוטים להיות גמישים יותר בהשוואה לבנקים ולכן עשויים לאשר הלוואות גם למי שנמצא במצב של פשיטת רגל.

כדי לשפר את הסיכוי לקבלת הלוואה, כדאי להציג לגוף המלווה מידע מפורט ומדויק על מצבו הכלכלי הנוכחי של הלווה, לרבות נכסים, הכנסות שוטפות ותוכניות לפרעון ההלוואה. כמו כן, ניתן לשקול להציע ערבויות או בטוחות נוספות, שיקטינו את הסיכון עבור הגוף המלווה.

לאחר קבלת הלוואת גישור, חשוב מאוד לתכנן בקפידה את האופן שבו יוחזר הכסף. יש לנסות להחזיר את ההלוואה במועד ולא לגרור אותה לתקופה ארוכה יותר, שכן זה עשוי להגדיל את הריביות ולהעמיס על הלווה הוצאות נוספות. בנוסף, מומלץ להיעזר ביועץ פיננסי שיסייע בתכנון ההחזר ובניהול התקציב הכללי.

במקרה שבו לא ניתן להחזיר את הלוואת הגישור בזמן, חשוב לפנות לגוף המלווה ולנסות להגיע להסדר תשלומים חדש. ניתן גם לשקול נטילת הלוואה אחרת בתנאים נוחים יותר, שתאפשר פריסה רחבה יותר של החזרי ההלוואה.

הדבר הכי חשוב שהגוף החוץ בנקאי ירצה לדעת הוא, מהי האסטרטגיית היציאה של הלקוח, כלומר איך הלקוח יפרע את ההלוואה. האם ימכור את הבית , האם הוא צריך לקבל כסף מאיזה שהו גורם.

הסתייעות במומחים לפושטי רגל

מכל האמור מובן דבר אחד מרכזי – נטילת משכנתא, ובפרט נטילת משכנתא במהלך או לאחר הליך פשיטת רגל, היא עניין מורכב ומסובך ביותר. מורכבות העניין באה לידי ביטוי בכך שמדובר בהחלטה פיננסית כבדה ביותר, אשר עשויות להיות לה משמעויות מרחיקות לכת.

לאור זאת, היכולת של אדם מן השורה לעבור את התהליך הזה לבד היא מוגבלת ביותר. מעבר לכך, ללא היוועצות עם מומחים, הסיכוי לטעות בדרך ולפעול בדרך אשר תפגע בתהליך היא גדולה.

לכן, פנייה לחברת "יעדים – ביטוח – פיננסים -משכנתאות" אשר מתמחה במתן ייעוץ וליווי של פושטי רגל בעת בקשת משכנתא, וגם קודם לכן בעת תשלום ההפטר היא המעשה הנכון וזאת לאור הניסיון רב השנים של יועצי החברה במתן ייעוץ מעין זה.

הסתייעות בשירותיהם של מומחי חברת "יעדים" היא מתכון למקסום הסיכויים לקבלת משכנתא, ואף לסיום ההפטר על הצד הטוב ביותר. כאשר מדובר בהחלטה פיננסית בסדר גודל של משכנתא, מובן כי להיוועצות זו עשויות להיות השלכות ארוכות טווח לשנים רבות קדימה, ואף לא יהיה מופרז לומר כי ההשלכות עשויות להשפיע גם על האיתנות הפיננסית של הדורות הבאים.

לכן, לפני ביצוע כל פעולה, נכון יהיה לפנות לעזרתם של המומחים בעלי הניסיון של חברתינו, ייעוץ ראשוני הינו ללא תשלום, אנו מבצעים תיקים רק על בסיס הצלחה.